Đối với nhiều gia đình thì ô tô bên cạnh việc là một phương tiện đi lại nó còn là một tài sản có giá trị lớn. Chính vì vậy mà việc mua bảo hiểm cho ô tô để có một cái gì đó đảm bảo cho cả người cả xe khi lưu thông trên đường không may gặp phải rủi ro là rất quan trọng. Trong những tình huống bất ngờ thì bảo hiểm cho ô tô sẽ là chiếc phao cứu cánh giúp bạn giảm được phần nào chi phí sửa chữa hay bồi thường. Những bạn đã thực sự biết và hiểu về các loại bảo hiểm dành cho ô tô trên thị trường hiện nay hay chưa?

Tại sao chủ xe nên quan tâm đến bảo hiểm cho ô tô?

Trong bối cảnh kinh tế ngày càng phát triển. Việc sở hữu một chiếc xe hơi không còn là điều quá khó khăn. Ô tô đã trở thành một phương tiện di chuyển thiết yếu, đa năng. Chúng phục vụ cho mọi nhu cầu từ riêng tư tới công việc. Vì vậy, việc bảo vệ cho khối tài sản này là vô cùng quan trọng. Cụ thể là việc mua bảo hiểm ô tô, một việc làm văn minh, cần thiết. Bài viết này sẽ cung cấp đầy đủ thông tin về những loại hình bảo hiểm dành cho ô tô mà các chủ xe nên biết.

Những loại bảo hiểm thường thấy dành cho ô tô

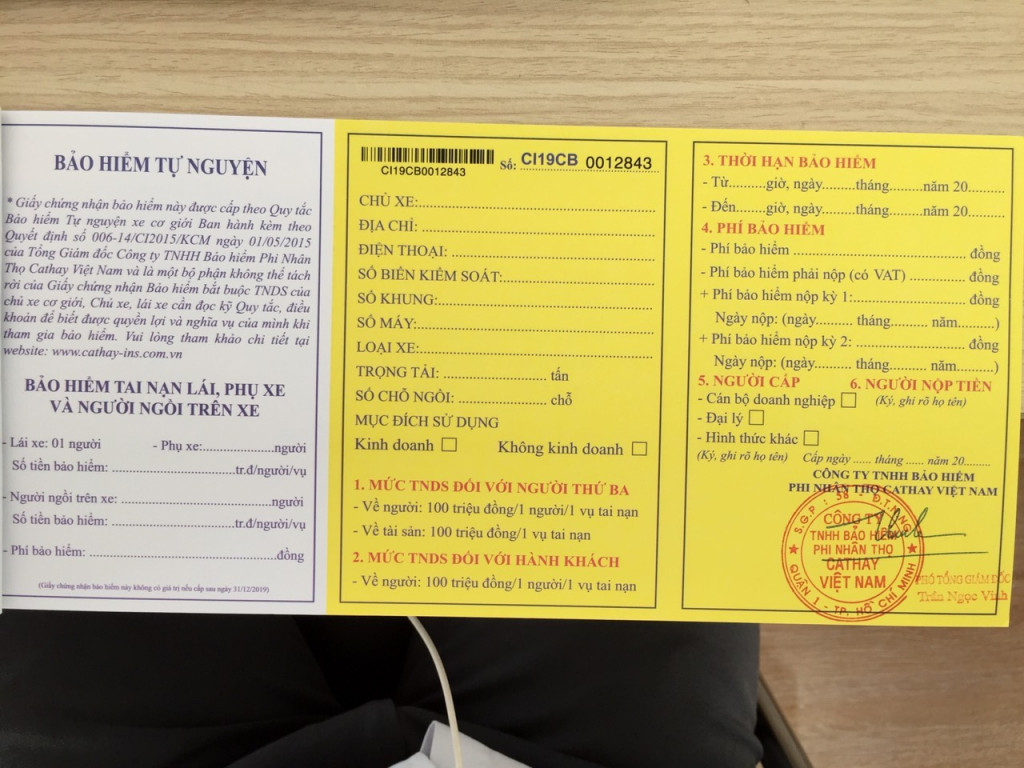

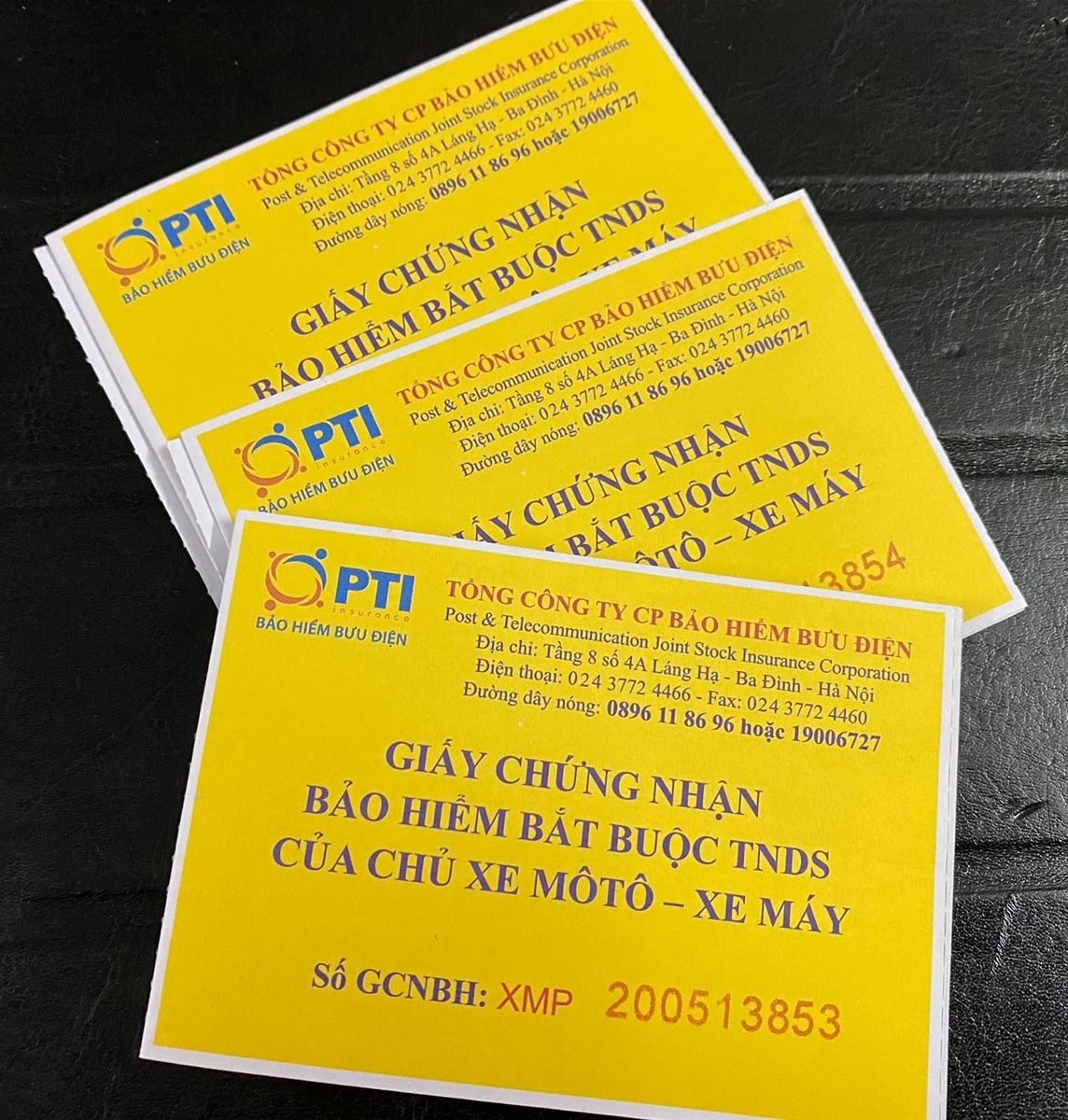

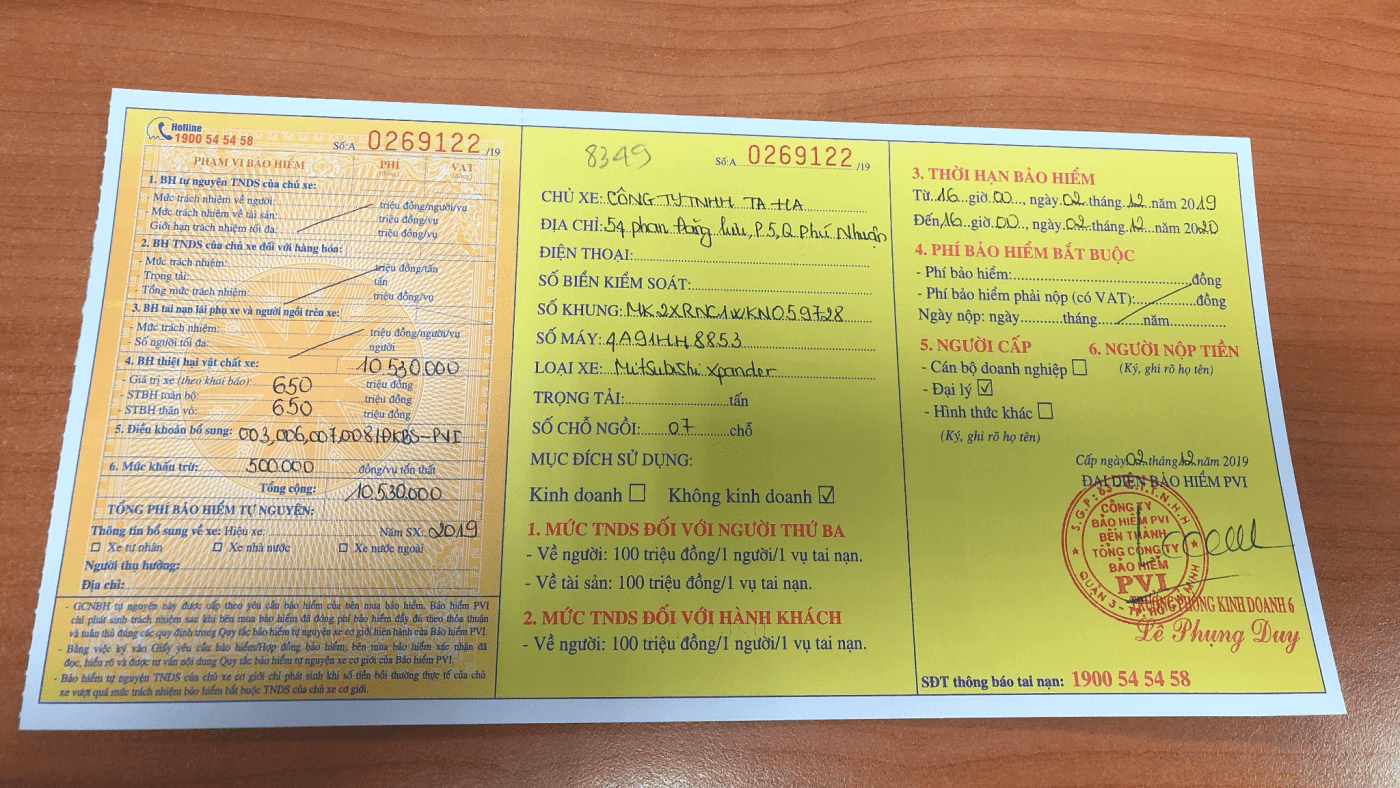

Loại 1: Bảo hiểm Trách nhiệm dân sự Bắt buộc

Theo Nghị định 103/2008/NĐ-CP, Bảo hiểm Trách nhiệm dân sự bắt buộc (TNDS) của chủ xe cơ giới là loại hình bảo hiểm bắt buộc. Đây là bảo hiểm mà các cá nhân hoặc doanh nghiệp sở hữu xe cơ giới phải mua theo luật định khi tham gia giao thông. Để nhằm bảo vệ quyền lợi cho nạn nhân khi gặp tai nạn giao thông do xe cơ giới gây ra. Mặt khác, giúp bảo vệ tài chính cho chủ xe trước những rủi ro bất ngờ.

Bảo hiểm có phạm vi

– Thiệt hại ngoài hợp đồng về thân thể, tính mạng và tài sản. Đối với bên thứ ba do xe cơ giới gây ra

– Thiệt hại về thân thể và tính mạng của hành khách theo hợp đồng vận chuyển hành khách do xe cơ giới gây ra

– Chỉ áp dụng cho những tai nạn xe cơ giới xảy ra trong phạm vi lãnh thổ Việt Nam.

Bảo hiểm có mức trách nhiệm

– Đối với thiệt hại về người: 100 triệu đồng/1 người/1 vụ tai nạn;

– Đối với thiệt hại về tài sản: 50 triệu đồng/1 vụ tai nạn.

Khách hàng có thể mua Bảo hiểm Trách nhiệm Dân sự (TNDS) bắt buộc của MSIG qua trang mua trực tuyến.

Loại 2: Bảo hiểm tai nạn cho người ngồi trên xe

Đây là loại bảo hiểm tự nguyện dành cho lái xe, phụ xe và những người ngồi trên xe trong quá trình tham gia giao thông. Khi lên xuống xe trong quá trình tham gia giao thông không may bị tai nạn.

MSIG hiện đang cung cấp 2 gói Bảo hiểm tai nạn cho người ngồi trên xe (Cơ bản và Nâng cao). Với những quyền lợi bảo hiểm như sau:

Đơn vị: VNĐ

Quyền lợi bảo hiểm – Cơ bản – Nâng cao

– Tử vong do tai nạn (trong khi di chuyển bằng xe máy/ô tô) – 50,000,000 VND – 100,000,000 VND

– Thương tật hoặc tàn tật vĩnh viễn (do tai nạn trong khi di chuyển bằng xe máy/ô tô) – 50,000,000 VND – 100,000,000 VND

– Chi phí y tế (do tai nạn trong khi di chuyển bằng xe máy/ô tô) – 10,000,000 VND – 20,000,000 VND

Loại 3: Bảo hiểm vật chất xe ô tô

Đây là một loại hình bảo hiểm ô tô tự nguyện. Còn gọi là bảo hiểm thân vỏ xe ô tô.

Phạm vi bảo hiểm: Công ty bảo hiểm bồi thường cho chủ xe những thiệt hại vật chất xe xảy ra. Thiệt hại do những tai nạn bất ngờ, ngoài sự kiểm soát của chủ xe. Những trường hợp được áp dụng bảo hiểm:

– Đâm va, lật, đổ, rơi

– Hoả hoạn, cháy, nổ

– Những tai họa bất khả kháng do thiên nhiên

– Mất cắp, mất cướp toàn bộ xe

– Các rủi ro ngẫu nhiên khác

– Thiệt hại về thân thể đối với lái xe và những người được chở trên xe.

Loại 4: Bảo hiểm trách nhiệm dân sự tự nguyện

Bảo hiểm có phạm vi

– Thiệt hại ngoài hợp đồng về tính mạng, thân thể và tài sản đối với bên thứ ba do xe cơ giới gây ra

– Thiệt hại về tính mạng, thân thể của hành khách theo hợp đồng vận chuyển khách do xe cơ giới gây ra.

Trường hợp thuộc phạm vi bảo hiểm

Trong trường hợp tổn thất thuộc phạm vi Bảo hiểm Trách nhiệm dân sự Bắt buộc mà chủ xe bồi thường cho nạn nhân vượt quá mức trách nhiệm bảo hiểm ô tô bắt buộc. Công ty bảo hiểm sẽ bồi thường phần số tiền vượt mức như sau:

– Về người: Chủ xe được bồi hoàn cho phần chi phí thực tế nhằm khắc phục hậu quả đối với bên thứ 3 vượt quá mức trách nhiệm bảo hiểm bắt buộc TNDS của chủ xe cơ giới do Bộ Tài chính quy định trên cơ sở mức trách nhiệm tự nguyện chủ xe tự nguyện tham gia.

– Về tài sản: Sau khi bảo hiểm bắt buộc đã chi trả hết mức trách nhiệm. Công ty bảo hiểm sẽ chi trả phần chênh lệch số tiền chủ xe đã bồi thường cho người thiệt hại dựa trên số tiền mà chủ xe đã tham gia bảo hiểm.

– Trong mọi trường hợp, số tiền bảo hiểm không vượt quá mức giới hạn trách nhiệm chủ xe tham gia.

Loại 5: Bảo hiểm trách nhiệm dân sự hàng hóa

Là trách nhiệm dân sự của chủ xe đối với hàng hóa trong quá trình vận chuyển theo hợp đồng vận chuyển giữa chủ xe với chủ hàng.

Bảo hiểm có phạm vi

Những thiệt hại về hàng hóa do tai nạn. Mà nguyên nhân xác định do lỗi của chủ xe gây ra trong quá trình vận chuyển hàng hóa.

Trường hợp nhận được bồi thường của bảo hiểm

Những chi phí bồi thường thực tế cần thiết và hợp lý của chủ xe đối với hàng hóa của chủ hàng. Tất cả theo quy định của Bộ luật dân sự khi xe bị tai nạn. Khi đó chủ xe phải bồi thường cho chủ hàng. Số tiền bồi thường bao gồm những mục sau:

– Chi phí ngăn ngừa giảm nhẹ tổn thất.

– Chi phí bảo quản, xếp dỡ, lưu kho, lưu bãi hàng hoá do hậu quả của tai nạn.

– Chi phí giám định tổn thất thuộc trách nhiệm của công ty bảo hiểm.

– Giá trị hàng hoá bị tổn thất.

– Tổng số các chi phí trên không vượt quá mức trách nhiệm bảo hiểm cho hàng hoá chuyên chở trên xe.

Kết luận

Trên đây là những loại bảo hiểm dành cho ô tô mà bất cứ ai đang sở hữu loại xe này cũng đều nên biết. Hãy cân nhắc thật kỹ trước khi mua cho chiếc xe của mình một loại bảo hiểm nào đó. Lựa chọn loại bảo hiểm vừa bảo vệ được cho tài sản và con người khi gặp rủi ro là rất cần thiết.