Với rất nhiều điều cần cân nhắc khi quyết định đầu tư tham gia thị trường chứng khoán, nhiều nhà đầu tư F0 dễ dàng để bỏ qua một số cân nhắc quan trọng. Lệnh cắt lỗ đầu tư có thể là một trong những yếu tố đó. Khi được sử dụng một cách thích hợp, lệnh cắt lỗ có thể tạo ra một thế giới khác biệt. Và hầu hết các nhà đầu tư có thể hưởng lợi từ việc thực hiện lệnh cắt lỗ. Một lệnh cắt lỗ được thiết kế để hạn chế việc nhà đầu tư thua lỗ trên một vị thế bảo đảm thực hiện một động thái bất lợi. Và lợi thế chính của việc sử dụng lệnh cắt lỗ là bạn không cần phải theo dõi số tiền nắm giữ của mình hàng ngày.

Khi nào bạn nên cắt lỗ đầu tư?

Trong khi đó các nhà đầu tư chứng khoán chưa “giỏi” ngồi cầu nguyện giá lên, hay bực tức: “lại sai nữa rồi” rồi vài tháng sau, đến khi lỗ nhiều quá rồi thì mặc kệ tài khoản. Nếu tài khoản bị lỗ 5 – 10%, không quá khó để đưa nó về trạng thái ban đầu. Nếu tài khoản bị lỗ 20 – 25%, mọi chuyện bắt đầu phức tạp hơn nhiều. Nếu tài khoản bị lỗ 50%, tức là bạn sẽ cần “nhân đôi” tài sản hiện tại để đưa tài khoản về trạng thái ban đầu. Bao nhiêu người có thể nhân đôi được tài khoản? Con số đó không nhiều. Chúng ta đừng tự đặt mình vào tình thế khó.

Oái oăm hơn, khi tài khoản bị thua lỗ nhiều thì người ta lại mong giành lại những gì đã mất một cách nhanh chóng. Lúc đó, đầu tư chứng khoán đã bị họ biến thành một trò cờ bạc mất rồi. Bạn không nên bị thua lỗ quá 10% tài khoản/giao dịch. Tốt hơn là cắt lỗ ở mức 5 – 7%. Nhưng nói thì dễ hơn là làm. Đa số nhà đầu tư chứng khoán, đặc biệt là những người có ít hơn 3 năm kinh nghiệm không làm được điều này, không phải là họ không biết. Họ sợ “nhỡ cắt xong nó lại lên thì sao”. Hoặc là không chấp nhận giao dịch lần này bị thua lỗ.

Lý do khiến nhà đầu tư thoải mái với lệnh thua

Chừng nào bạn chưa thể thoải mái với một giao dịch bị lỗ thì bạn cũng đừng hy vọng kiếm được tiền trên thị trường tài chính. Nhưng tại sao một tay đầu tư chứng khoán chuyên nghiệp có thể thoải mái với một lệnh thua được? Rõ ràng là bị mất tiền cơ mà?

– Lý do thứ nhất là ngay từ trước khi vào lệnh. Họ biết trước họ sẽ cắt lỗ ở đâu và tối đa họ sẽ mất bao nhiêu % tài khoản. Cái đó gọi là quản trị rủi ro. Điều này đòi hỏi kỹ năng xác định điểm cắt lỗ tốt. Thường là các điểm có thể tạo ra một xu hướng mới của giá.

– Lý do thứ hai là tỷ lệ lệnh thắng/thua và mức lãi/mức lỗ. Một tay chuyên nghiệp sẽ chỉ vào lệnh khi có mức chốt lời bằng 2 – 3 lần mức cắt lỗ. Và thường họ sẽ thắng tối thiểu 7/10 tổng số lệnh. Do đó, các tay đầu tư chứng khoán chuyên nghiệp sẽ chẳng hề nao núng. Bởi vì thua một hai lệnh nếu họ đang làm đúng nguyên tắc của mình.

Giả sử bạn có 1000 đồng, mua một cổ phiếu X đang có giá 43 đồng. Giả sử bạn dừng lỗ 7% tài khoản – tương đươc với 70 đồng. Nếu bạn xác định sẽ cắt lỗ cổ phiếu X ở mức giá 38, tức 5 đồng/cổ phiếu. Lúc này khối lượng cổ phiếu giao dịch sẽ là 14 cổ phiếu (70 : 5). Đó chính là cách mà giới chuyên nghiệp cắt lỗ và quản trị rủi ro.

Mách bạn 2 cách cắt lỗ đơn giản nhất

Cách cắt lỗ theo phần trăm

Cách cắt lỗ thông dụng và đơn giản nhất là bán ra khi cổ phiếu giảm một mức phần trăm nào đó so với giá mua. Bao nhiêu phần trăm thì tuỳ thuộc vào khẩu vị rủi ro của mỗi người. Cũng như độ biến động (volatility) của từng loại cổ phiếu. Thường đa số trader sẽ giới hạn mức lỗ ở 7-8%. Ưu điểm của cách này là dễ dàng và linh hoạt. Đặc biệt trong việc tính toán và quản trị mức lỗ. Có thể tùy chỉnh mức phần trăm tuỳ vào khẩu vị rủi ro cũng như đặc tính của mỗi cổ phiếu. Tuy nhiên tuỳ vào điểm vào lệnh mà mức stoploss sẽ có tính trọng yếu thấp. Mức giá có tính trọng yếu cao hơn nếu nằm gần các loại hỗ trợ hoặc kháng cự, Fibonacci, trendline…

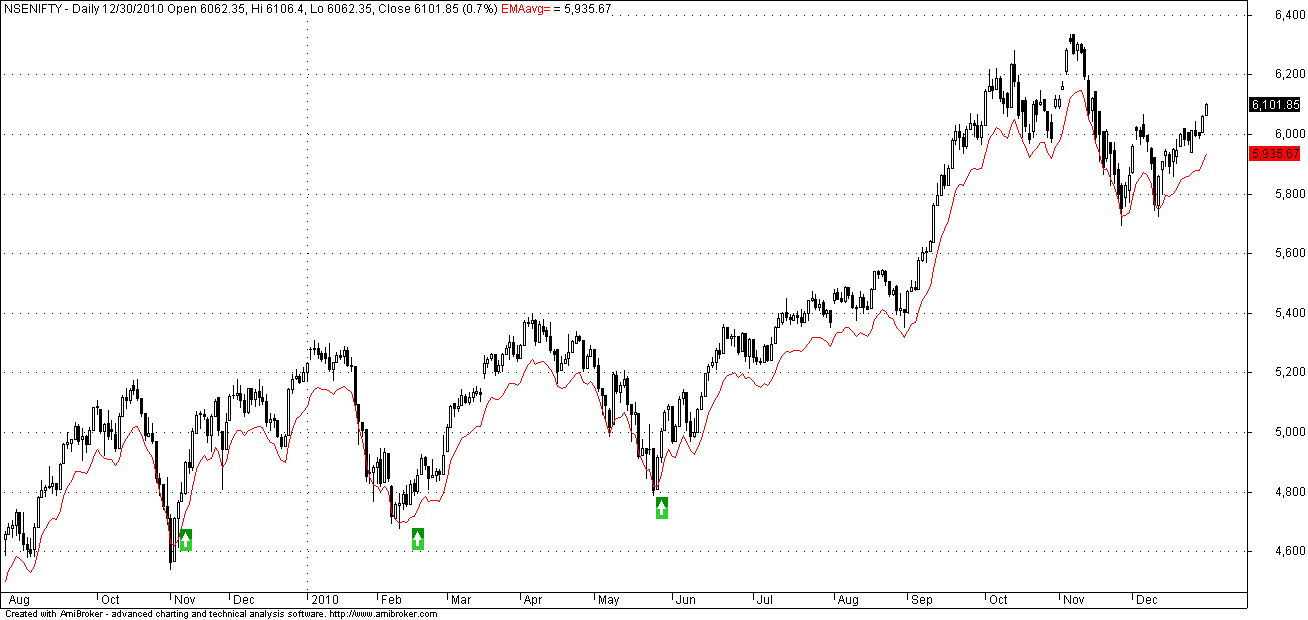

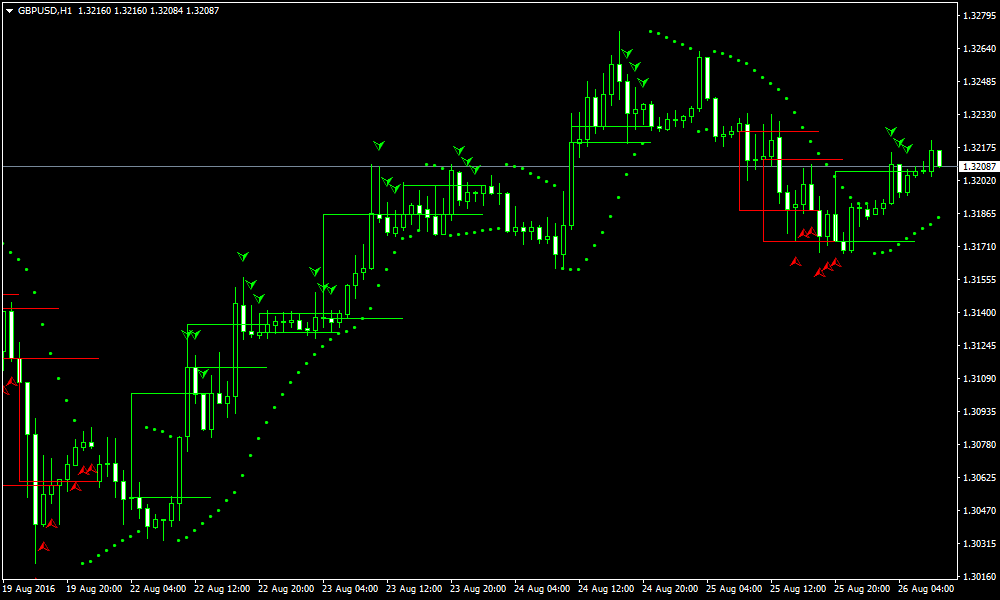

Cách cắt lỗ khi thủng vùng hỗ trợ trọng yếu

Các vùng hỗ trợ trọng yếu bao gồm các vùng đỉnh/đáy trong quá khứ, trendline, các mốc Fibonacci, các đường trung bình động… Nói chung là những mức giá có lực cầu mạnh. Nếu giá thủng các vùng hỗ trợ này (đặc biệt kèm khối lượng lớn), rất có thể xu hướng của cổ phiếu đã thay đổi và trader nên nhanh chóng đóng vị thế, thoát hàng. Lệnh dừng lỗ nên được đặt ngay bên dưới vùng hỗ trợ trọng yếu. Cách cắt lỗ này đòi hỏi trader phải xác định được đâu là những hỗ trợ trọng yếu. Bên cạnh đó bạn cũng sẽ chịu mức lỗ lớn hơn nếu điểm vào của bạn cách xa so với các vùng hỗ trợ.