Covid 19 là đại dịch gây ra nhiều ảnh hưởng vô cùng tiêu cực cho nhân loại ở nhiều lĩnh vực. Virus Corona được phát hiện đầu tiên ở Vũ Hán, Trung Quốc, sau đó nhanh chóng lan ra thành đại dịch toàn cầu. Đại dịch kéo dài đã gây ra nhiều ảnh hưởng đến nền kinh tế thế giới nói riêng và kinh tế Việt Nam nói chung. Rất nhiều lĩnh vực đời sống bị ảnh hưởng nặng nề, có thể kể đến như du lịch, giáo dục, chứng khoán, điện ảnh,… Trong đó ngân hàng cũng chịu ảnh hưởng không ít, thậm chí là bị ảnh hưởng nặng nề. Ngân hàng thương mại Việt Nam đã áp dụng định danh điện tử để đảm bảo an toàn cũng như hiệu quả làm việc trong thời dịch.

Dịch bệnh đặt ra yêu cầu phải đổi mới để thích nghi

Tác động của đại dịch Covid-19 đến các lĩnh vực kinh tế – xã hội rất lớn. Trong đó lĩnh vực ngân hàng là khá nặng nề. Để tránh việc lây nhiễm dịch bệnh Covid-19 thì cần hạn chế tối đa việc tiếp xúc trực tiếp tại những nơi đông người

Trong bối cảnh đó, các ngân hàng thương mại Việt Nam đã có nhiều giải pháp để vừa đảm bảo phòng, chống dịch Covid-19. Đồng thời vừa duy trì hoạt động giao dịch với khách hàng diễn ra thông suốt. Một trong những biện pháp tối ưu được các ngân hàng thương mại áp dụng hiện nay là định danh điện tử (eKYC). Với giải pháp eKYC, các ngân hàng thương mại sẽ hướng đến mục tiêu thúc đẩy tài chính toàn diện và thanh toán không dùng tiền mặt theo đúng định hướng của Chính phủ.

Ekyc là gì?

EKYC là viết tắt của Electronic Know Your Customer được dịch là định danh khách hàng điện tử. Đây là công nghệ xử lý từ xã, hỗ trợ việc xác minh danh tính khách hàng thông qua hệ thống điện tử, đơn giản hóa các thủ tục, giấy tờ, tạo thuận lợi cho khách hàng.

Hiện nay EKYC được phát triển mạnh trong lĩnh vực Tài chính – Ngân hàng, đặc biệt trong dịch vụ đăng ký tài khoản, thẻ, thanh toán, vay vốn…thông qua các công nghệ khác nhau về nhận diện khuôn mặt, tài liệu, giấy tờ…

Ekyc là một trong những công nghệ vượt bậc nhờ vào Fintech để phát triển hệ thống tài chính ngân hàng, hỗ trợ việc giao dịch tài chính, hạn chế được sự phiền phức trong việc làm thủ tục giấy tờ ngân hàng hiện nay.

Phân biệt KYC và eKYC

KYC

Thuật ngữ Định danh – KYC (Know Your Customer) có nghĩa là “hiểu khách hàng của bạn”. Định danh là khâu đầu tiên trong tất cả các hoạt động tài chính-ngân hàng. Bởi trước khi để khách hàng sử dụng các sản phẩm, dịch vụ của mình thì các ngân hàng thương mại (NHTM) hay tổ chức tài chính phải nhận biết về khách hàng của mình. Đây là quá trình xác minh danh tính khách hàng của ngân hàng khi mở tài khoản. Mục đích để xác minh khách hàng là thật hay không.

KYC giúp NHTM xác định danh tính, thông tin khách hàng rõ ràng. Mục đích để đưa họ vào hệ thống quản lý, giám sát tốt hơn. Nó được thực hiện thông qua việc đối chiếu các thông tin từ các tài liệu xác định danh tính. Chẳng hạn như: Chứng minh thư nhân dân, căn cước công dân, bằng lái xe. Và quan trọng nhất là thông qua sự hiện diện trực tiếp của khách hàng.

EKYC

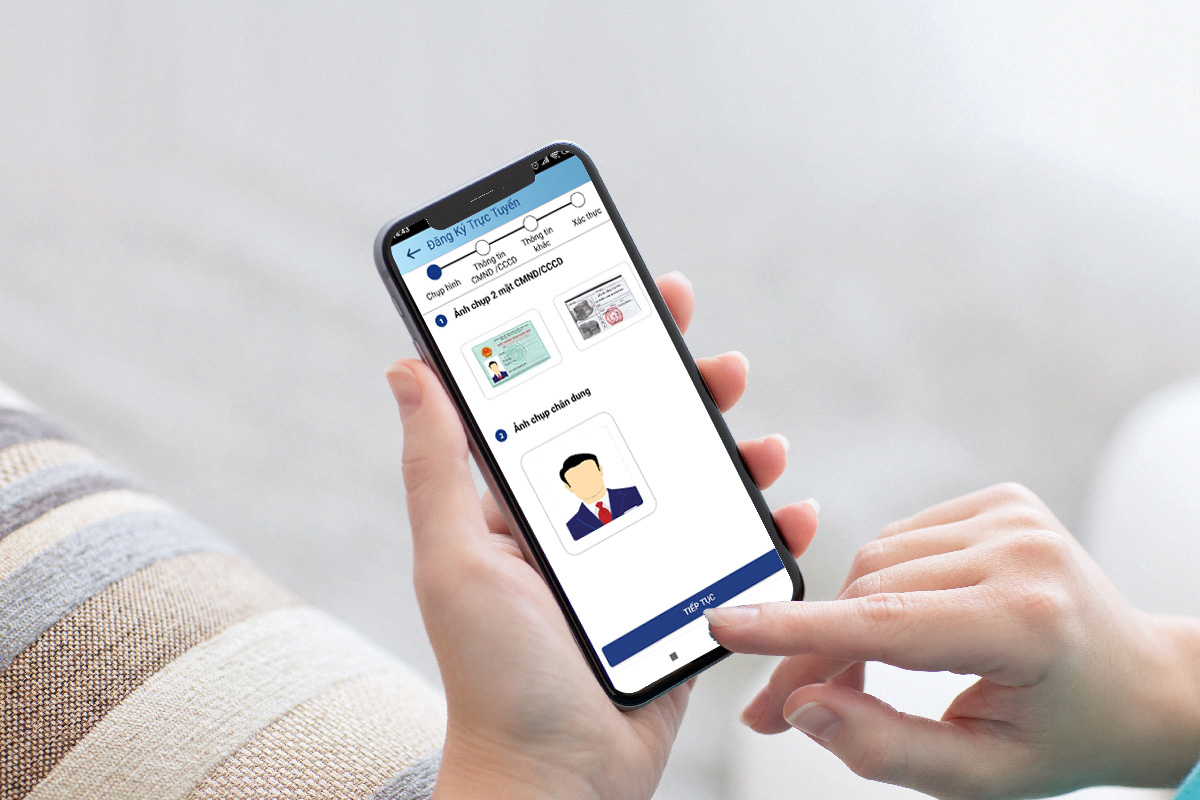

Còn eKYC là định danh điện tử trong lĩnh vực ngân hàng. Đây là quá trình nhận biết danh tính khách hàng trên các tài khoản điện tử. Tức là xác định danh tính khách hàng khi mở tài khoản và sử dụng tài khoản ngân hàng điện tử. Hiện nay, quy trình định danh khách hàng trực tuyến được thực hiện theo các bước sau:

Bước 1: Khách hàng nhập các trường thông tin cần thiết được yêu cầu trên ứng dụng. Sau đó, khách hàng chọn tài liệu để xác minh. Khách hàng sẽ được yêu cầu chụp hai mặt các tài liệu chứng minh.

Bước 2:Tất cả thông tin của khách hàng sẽ được trích xuất tự động trên công nghệ nhận dạng ký tự quang học (OCR). Khách hàng có thể kiểm tra và chỉnh sửa lại. Sau đó, khách hàng được yêu cầu xác minh bằng hình selfie hoặc selfie video.

Bước 3: Trường hợp công nghệ phát hiện người thật (liveness detection) và nhận diện khuôn mặt (face matching) giúp xác minh được hình ảnh của khách hàng thông qua selfie video khớp với hình ảnh trên tài liệu mà khách hàng đã cung cấp thì kết quả xác nhận thành công. Nếu khách hàng được thực hiện không thành công, thì họ sẽ phải tiến hành xác thực lại.

EKYC đem lại lợi ích gì đối với các ngân hàng thương mại?

Theo các chuyên gia công nghệ tài chính, trong hoạt động của ngân hàng, KYC không chỉ giúp ngân hàng biết về khách hàng sử dụng dịch vụ sản phẩm nào mà còn có những thông tin cần thiết nhất khi có rủi ro xảy ra có thể tìm được khách hàng của mình, có căn cứ pháp lý bảo vệ quyền lợi cho ngân hàng. KYC giúp các NHTM tham gia phòng chống rửa tiền. Cũng như phòng chống các giao dịch trái phép, các nguồn tiền không rõ ràng về nguồn gốc.

Đối với KYC truyền thống, khách hàng đến trực tiếp ngân hàng điền theo biểu mẫu và cung cấp các giấy tờ tùy thân để ngân hàng đối chiếu. Việc này cũng mất khá nhiều thời gian. Đặc biệt hiện nay các nước trên thế giới không chỉ Việt Nam đang đối mặt với dịch bệnh Covid-19 hạn chế tiếp xúc.

Do vậy, thực hiện eKYC là một bước tiến vô cùng quan trọng trong giao dịch tại các ngân hàng. Nhờ có eKYC, các NHTM tiết kiệm được thời gian, tiền bạc và nguồn nhân lực thực hiện các tác vụ này; giảm sai sót trong quá trình nhập dữ liệu và phát hiện giấy tờ giả. Đó là thứ các giao dịch viên khó lòng phát hiện được bằng mắt thường…

Tìm hiểu quy định mới về định danh điện tử đối với khách hàng

Ngày 04/12/2020, Ngân hàng Nhà nước Việt Nam (NHNN) đã ban hành Thông tư số 16/2020/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 23/2014/ TT-NHNN ngày 19/8/2014, trong đó, bổ sung Điều 14a quy định, các NHTM được quyết định biện pháp, hình thức, công nghệ để nhận biết và xác minh khách hàng phục vụ việc mở tài khoản thanh toán bằng phương thức điện tử; chịu trách nhiệm về rủi ro phát sinh (nếu có) và phải đáp ứng các yêu cầu tối thiểu sau:

Yêu cầu thứ nhất

Ứng dụng công nghệ để kiểm tra, đối chiếu, đảm bảo sự trùng khớp giữa thông tin nhận biết khách hàng, dữ liệu sinh trắc học của khách hàng (các yếu tố, đặc điểm sinh học gắn liền với khách hàng thực hiện định danh, khó làm giả, có tỷ lệ trùng nhau thấp như vân tay, khuôn mặt, mống mắt, giọng nói và các yếu tố sinh trắc học khác) với các thông tin, yếu tố sinh trắc học tương ứng trên giấy tờ tùy thân của khách hàng quy định

Yêu cầu thứ hai

Có biện pháp kỹ thuật để xác nhận việc khách hàng đã được định danh đồng ý với các nội dung tại thỏa thuận mở và sử dụng tài khoản thanh toán.

Yêu cầu thứ 3

Xây dựng quy trình quản lý, kiểm soát, đánh giá rủi ro. Trong đó tập trung ngăn chặn các hành vi mạo danh, can thiệp, chỉnh sửa, làm sai lệch việc xác minh thông tin nhận biết khách hàng trước, trong và sau khi mở tài khoản thanh toán cho khách hàng. Tăng cường kiểm tra, xác minh thông tin nhận biết khách hàng đảm bảo khách hàng thực hiện giao dịch trên tài khoản thanh toán được mở bằng phương thức điện tử là chủ tài khoản thanh toán đó.

Yêu cầu thứ tư

Căn cứ điều kiện công nghệ để đánh giá rủi ro, xác định phạm vi sử dụng và quyết định áp dụng hạn mức giao dịch qua tài khoản thanh toán của khách hàng mở bằng phương thức điện tử nhưng phải đảm bảo tổng hạn mức giá trị giao dịch (ghi Nợ) qua các tài khoản thanh toán của khách hàng đó không vượt quá 100 triệu đồng/tháng/khách hàng.

Bên cạnh đó, ngân hàng, chi nhánh ngân hàng nước ngoài được quyết định áp dụng hạn mức giao dịch qua tài khoản thanh toán mở bằng phương thức điện tử cao hơn hạn mức quy định tại khoản 3 Điều này đối với một số trường hợp như Thông tư quy định.

Thực tiễn của việc áp dụng eKYC

Từ tháng 7/2020, NHNN cho phép 10 NHTM triển khai thí điểm áp dụng eKYC trong hoạt động. Yêu cầu phải đảm bảo an toàn rủi ro. Khi có tình huống xảy ra thì các NHTM phải tự chịu trách nhiệm. Trong số đó có thể kể đến 5 ngân hàng tiên phong triển khai eKYC tại Việt Nam gồm:

Ngân hàng TMCP Tiên Phong Bank (TPBank)

Với eKYC được ứng dụng trên app TPBank, khách hàng chỉ cần thực hiện một quy trình định danh trực tuyến để đăng ký tài khoản thành công. Để phục vụ cho việc vận hành eKYC, app TPBank đã được tích hợp những công nghệ hàng đầu. Chẳng hạn như: Máy học, trí tuệ nhân tạo (AI), Công nghệ nhận dạng ký tự quang học (OCR), Công nghệ nhận diện khuôn mặt (Face Recognition), Công nghệ nhận diện người sống (Liveness Check)…

Đặc biệt, TPBank đã ứng dụng thành công công nghệ gọi điện trực tuyến (Video Call). Nó giúp đảm bảo xác minh thông tin qua app có hiệu quả như gặp mặt trực tiếp. Công nghệ này cho phép khách hàng có thể mở tối đa hạn mức giao dịch ngay trên app. Không cần đến quầy hay gặp mặt trực tiếp nhân viên ngân hàng.

Chỉ sau hơn 1 tháng thí điểm phương thức định danh khách hàng điện tử eKYC đã thu hút gần 30.000 khách hàng đăng ký mở tài khoản mới thông qua phương thức này. Tương đương 85% số lượng khách hàng đăng ký mở tại quầy giao dịch hoặc tại LiveBank theo cách truyền thống…

Ngân hàng TMCP Việt Nam Thịnh Vượng(VPBank)

VPBank đã triển khai giải pháp eKYC từ tháng 7/2020. Khách hàng có thể mở tài khoản thanh toán 100% online để thực hiện giao dịch ngay. Sau gần 1 năm triển khai eKYC đến nay, VPBank đã có xấp xỉ 15.000 tài khoản đăng ký mới. Bằng 50% so với dự tính của cả năm 2020.

HD Bank

Ngân hàng này chính thức áp dụng định danh khách hàng điện tử eKYC từ đầu tháng 8/2020. Khách hàng sẽ có ngay tài khoản iMoney trên App HDBank. Theo thống kê của HD Bank, trong tháng đầu tiên áp dụng giải pháp eKYC số lượng khách hàng đăng ký tài khoản thông qua hình thức xác thực điện tử đã tăng trên 35,4 nghìn tài khoản mới. Số lượng khách hàng giao dịch thường xuyên tăng 40%. Trong đó 30% sử dụng dịch vụ topup điện thoại. Và 70% sử dụng thanh toán hóa đơn và các giao dịch thanh toán điện tử khác. Tổng doanh số giao dịch của HDBank đã tăng 25% trong tháng đầu tiên ứng dụng xác thực khách hàng từ xa.

Ngân hàng TMCP Bản Việt

Giải pháp eKYC được triển khai đồng bộ trên các kênh phân phối sản phẩm, dịch vụ của Bản Việt. Bao gồm: Ứng dụng Viet Capital Mobile Banking, phần mềm phục vụ giao dịch tại quầy và trên các ứng dụng của các đối tác là trung gian thanh toán và các công ty fintech hợp tác với Ngân hàng. Theo thống kê của ngân hàng này, đến tháng 12/2020, số lượng tài khoản đăng ký mở mới dưới hình thức trực tuyến trên thiết bị di động đã tăng gấp 3 lần kể từ khi khởi động vào đầu tháng 7/2020.

Ngân hàng TCMCP Quốc Dân (NCB)

Dựa trên nền tảng của các công nghệ hiện đại như: Xác thực sinh trắc học, nhận diện khách hàng qua trí tuệ nhân tạo (AI), chữ ký điện tử… ứng dụng NCB iziMobile đã nhận được sự phản hồi tích cực của khách hàng. Số lượng đã tăng lên hàng nghìn khách hàng mỗi tháng.

Theo thống kê của các ngân hàng đã triển khai eKYC, hoạt động kinh doanh của họ đã ghi nhận những kết quả ấn tượng. Số lượng khách hàng mới tăng vọt. Giao dịch qua kênh điện tử như moblie banking và internet banking cũng tăng rõ rệt.

Một số vấn đề đặt ra để có thể áp dụng thành công EKYC

Ngân hàng thương mại phải làm gì?

– Cần xây dựng quy trình để triển khai giải pháp eKYC vận hành được trơn tru. Cần đầu tư cơ sở hạ tầng lưu trữ thông tin, dữ liệu của khách hàng. Phải đảm bảo bảo mật thông tin của khách hàng. Và phải tránh được các hacker và tội phạm tài chính xâm nhập.

– Đội ngũ nhân sự đòi hỏi phải có kiến thức am hiểu về công nghệ ứng dụng eKYC. Các ngân hàng đối mặt với thách thức tái cấu trúc về nhân sự, số lượng nhân viên ngân hàng truyền thống sẽ giảm xuống khi triển khai giải pháp eKYC, gia tăng số lượng nhân viên có trình độ về công nghệ.

– Việc lựa chọn đối tác để triển khai giải pháp eKYC là rất quan trọng đối với các NHTM. Các NHTM cần lựa chọn các đối tác có uy tín, am hiểu về nghiệp vụ ngân hàng. Và có thể tư vấn được việc tái cấu trúc hệ thống hạ tầng và phương án lưu trữ dữ liệu an toàn và ổn định.

Cơ quan quản lý phải làm gì?

– Năm 2020, NHNN đã ban hành Thông tư số 16/2020/TT-NHNN. Thông tư quy định về định danh điện tử. Các ngân hàng phải xây dựng quy trình, biện pháp đánh giá rủi ro. Phải chịu trách nhiệm để xem xét giải pháp eKYC của mình. Phải đảm bảo an ninh an toàn mới triển khai. Tuy nhiên, hiện nay, NHNN không đưa ra quy định cụ thể. Thay vào đó là quản lý theo mục tiêu. Đây là thách thức đối với NHNN khi kiểm tra, giám sát các NHTM vận hành giải pháp eKYC.

– Cần hoàn thiện cơ sở dữ liệu quốc gia để định danh cá nhân. Giúp các ngân hàng xác minh thông tin khách hàng.

– Việc chia sẻ dữ liệu công nhận lẫn nhau cần được tiến hành giữa các ngân hàng. Cần có cơ chế để các ngân hàng công nhận kết quả thẩm định xác nhận lẫn nhau. Cơ chế định danh mới cho phép khách hàng sử dụng thông tin. Và việc định danh ở ngân hàng của mình để mở tài khoản tại các ngân hàng mới. Không cần phải thực hiện việc định danh lại một lần nữa.